I numeri parlano chiaro: la siccità ha colpito due terzi dell’Unione Europea nel 2022, probabilmente il peggior episodio degli ultimi 500 anni.

La produzione agricola è a rischio, il trasporto fluviale è stato interrotto e la produzione di energia idroelettrica è diminuita, aggravando la crisi energetica. Non solo: un anno prima, gravi inondazioni in tutto il continente avevano causato centinaia di morti e danni ingenti. Il cambiamento climatico renderà le catastrofi naturali sempre più frequenti e più gravi. Frenare il cambiamento climatico accelerando la transizione verde resta fondamentale, ma servono anche politiche che riducano l’impatto delle catastrofi quando si verificano.

Ecco l’outlook tracciato dalla Banca Centrale Europea.

IL RUOLO DELLE ASSICURAZIONI

Le assicurazioni svolgono un ruolo importante in questo senso: con la fornitura tempestiva di fondi per la ricostruzione, le assicurazioni consentono alle attività economiche di tornare più rapidamente ai livelli precedenti alla catastrofe. Pertanto, tassi di copertura elevati e pagamenti rapidi possono attenuare notevolmente i danni economici. Possono inoltre ridurre i rischi per la stabilità finanziaria e diminuire il costo per i contribuenti degli aiuti pubblici per coprire le perdite non assicurate.

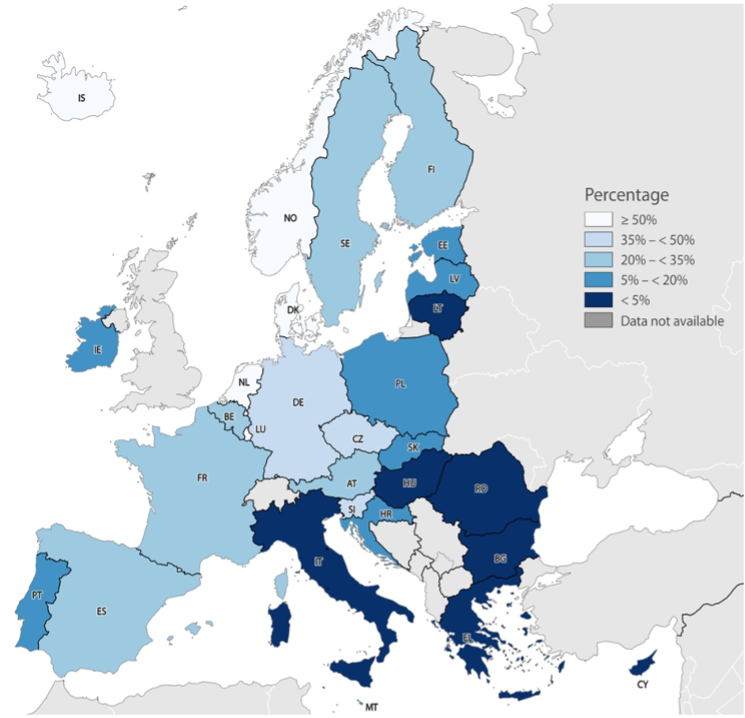

Nonostante ciò, l’Unione europea patisce un’importante lacuna nella protezione assicurativa contro il clima. Solo un quarto delle perdite dovute a catastrofi climatiche è assicurato. In alcuni Paesi, la percentuale è inferiore al 5%. Inoltre, i crescenti effetti del cambiamento climatico fanno sì che la copertura sia destinata a ridursi a causa dell’aumento dei premi che soffoca la domanda e del ritiro degli assicuratori da aree particolarmente esposte.

(fonte: Banca Centrale Europea)

Anche quando la copertura assicurativa è conveniente, ci sono diversi motivi per cui non viene acquistata. Da un lato, si tende a sottovalutare la probabilità e l’impatto delle catastrofi. Inoltre, spesso si crede che ci penseranno i governi a risarcire le perdite, sminuendo così il bisogno di un’assicurazione. Questo comportamento rappresenta una sfida ben nota per le assicurazioni ed è chiamato “azzardo morale“. In generale, ciò si manifesta quando le persone non si impegnano a ridurre i rischi, perché si aspettano di essere comunque risarcite per le perdite subite.

UN APPROCCIO “A SCALA” PER L’ASSICURAZIONE CONTRO LE CATASTROFI

La BCE e l’Autorità europea delle assicurazioni e delle pensioni aziendali e professionali (EIOPA) stanno collaborando per trovare il modo di affrontare il problema. Una prima proposta è un documento di discussione congiunto che delinea le opzioni politiche per ridurre il gap di protezione assicurativa sul clima in Europa.

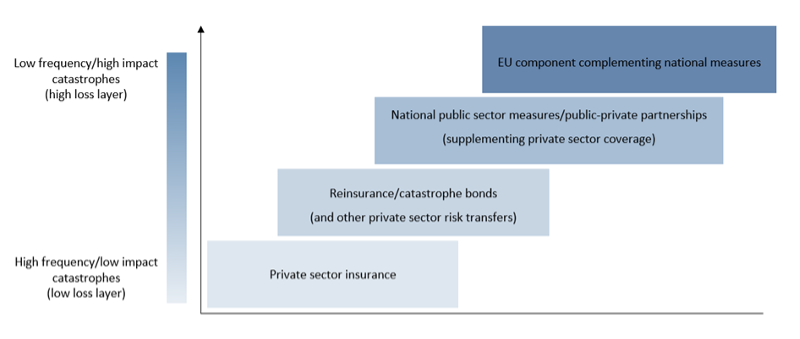

Il punto di partenza è che le perdite assicurative e catastrofali si presentano a più livelli. Dunque, la proposta è basata sul concetto di scala per aiutare a visualizzare tali livelli e adattare le soluzioni corrispondenti.

(fonte: Banca Centrale Europea)

- Il primo gradino della scala è rappresentato dalle assicurazioni private, la linea di difesa iniziale per mettere in comune i rischi e coprire le perdite. Politiche assicurative accuratamente concepite possono incoraggiare le famiglie e le imprese ad adattarsi meglio ai cambiamenti climatici e aumentare la loro resilienza, ad esempio fissando standard per l’impermeabilizzazione delle abitazioni in aree a rischio di alluvione. I rischi catastrofali più grandi, tuttavia, richiedono un quadro più elaborato.

- Il secondo gradino prevede la riassicurazione e un maggiore ricorso a strumenti del mercato dei capitali come i “catastrophe (cat) bond”. I cat bond possono aiutare gli assicuratori a trasferire parte delle perdite derivanti da catastrofi più rare, ma anche più devastanti, a un ampio gruppo di investitori, contribuendo a diversificare le fonti di capitale e a ridurre i premi complessivi. Il coinvolgimento dei mercati dei cat bond – che può essere sostenuto anche da ulteriori progressi nell’Unione dei mercati dei capitali dell’UE – può quindi contribuire a colmare il divario di protezione assicurativa sul clima.

- Il terzo gradino comprende l’importante ruolo svolto dai governi nazionali. La scarsa copertura assicurativa costringe spesso il settore pubblico a prestare soccorso in caso di catastrofe. Le finanze pubbliche possono beneficiare di strategie di Risk Management di catastrofi e misure precauzionali più complete, per meglio bilanciare i costi delle misure adottate prima che si verifichino le catastrofi, con i soccorsi forniti quando queste accadono. Le misure precauzionali comprendono la spesa per gli adattamenti climatici, come le dighe o l’irrigazione, e la creazione di riserve fiscali, come i fondi di riserva nazionali per le emergenze. Anche con questi fondi, la spesa fiscale rimarrà una parte importante degli aiuti per le catastrofi. L’obiettivo chiave di questo livello dovrebbe essere quello di ridurre la quota di perdite dovute a catastrofi a carico del settore pubblico, incentivando e migliorando al contempo la mitigazione del rischio.

- L’ultimo gradino della scala è rappresentato da un possibile programma del settore pubblico a livello europeo che copra le catastrofi climatiche più rare, ma di maggiore entità. Un significativo sostegno alla ricostruzione degli Stati membri potrebbe integrare e rafforzare le misure nazionali e contribuire a raggruppare in modo più efficiente i rischi di catastrofe, che di solito colpiscono i singoli Paesi dell’UE in momenti diversi. Tale sistema integrerebbe le politiche climatiche più ampie dell’UE e gli strumenti esistenti per il soccorso in caso di catastrofi, come il Fondo di solidarietà dell’UE, che non possono soddisfare da soli le crescenti esigenze legate alle catastrofi climatiche.

Come indicato in questo documento di discussione, ogni livello va progettato e attuati con attenzione, in modo che i comportamenti che generano il rischio morale non si spostino semplicemente su un altro gradino della scala. Il programma per il settore pubblico a livello europeo, ad esempio, avrebbe bisogno di salvaguardie per garantire che anche gli Stati membri agiscano per migliorare la resilienza alle catastrofi, anziché affidarsi esclusivamente agli aiuti dell’UE.

Non sarà possibile assicurarsi completamente contro tutti i futuri rischi di catastrofe, né sarebbe una buona idea farlo per incoraggiare l’adattamento ai cambiamenti climatici. Tuttavia, le misure qui descritte possono rendere l’Europa più resistente alle catastrofi future, riducendo l’impatto umano, sociale ed economico.

PCA supporta il proprio Cliente nella valutazione del rischio meteo, climatico e ambientale correlato all’esercizio della propria attività, tramite un approfondito checkup ed una consulenza analitica, che consente di raggiungere una corretta consapevolezza e di trasferire il rischio attraverso la stipula di assicurazioni tailor-made.

Per scoprire la nostra storia di innovazione e assistenza su misura del Cliente, vi invitiamo a consultare la nostra presentazione: link di download

Siamo sempre a vostra disposizione per una valutazione preventiva del rischio della vostra azienda: basta solo contattarci.

Grazie per l’attenzione!