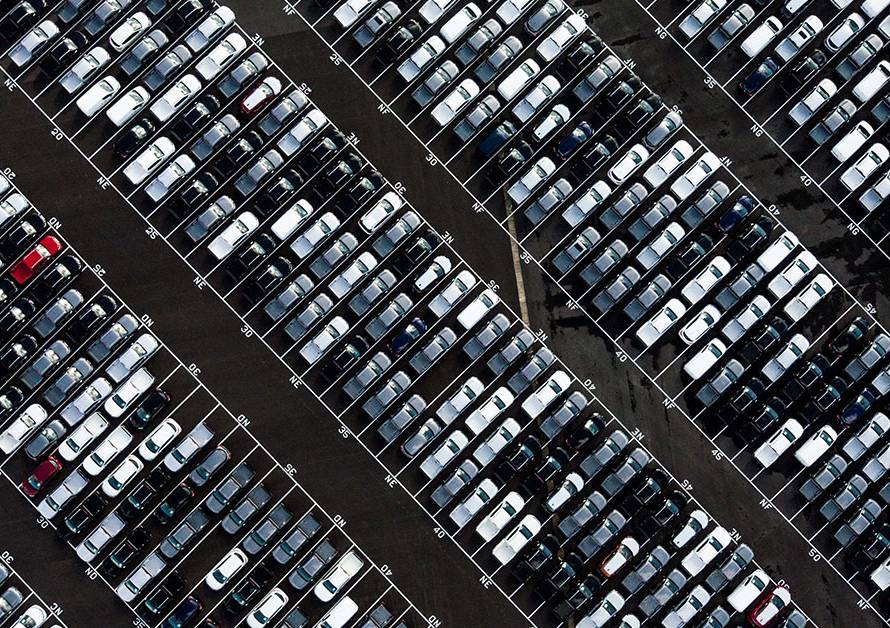

Nel 2022 i settori assicurativo e riassicurativo hanno superato per il quinto anno consecutivo la soglia di 100 miliardi di dollari per le perdite dovute a catastrofi naturali. Il settore della riassicurazione ha assorbito circa il 45% delle perdite economiche, indicando che a livello globale rimane un ampio gap di protezione. Le catastrofi naturali hanno causato perdite economiche dirette per 360 miliardi di dollari nell’ultimo anno: di questi, quasi il 39% è stato coperto da assicurazioni, determinando un gap di protezione globale del 61%, circa 220 miliardi di dollari.

2022, UN ANNO NERO PER LE CATASTROFI NATURALI

Gli eventi catastrofici del 2022 sono stati ingenti e hanno segnato un nuovo, tragico record. Una serie di tempeste ha colpito l’Europa, causando danni assicurati per oltre 3,7 miliardi di dollari. Ma anche in primavera e in estate si sono verificati eventi catastrofici su larga scala. La Francia, ad esempio, ha vissuto la peggiore serie di grandinate mai registrata, con sinistri assicurati che hanno raggiunto i 5 miliardi di euro. Nell’altro emisfero, l’Australia ha subito l’evento catastrofico più costoso mai registrato, con gravi inondazioni costate circa 4 miliardi di dollari. Le devastanti inondazioni in Pakistan durante la stagione dei monsoni sono state una tragedia anche dal punto di vista umanitario. Questa catastrofe ha provocato una perdita economica in danni diretti pari a 15 miliardi di dollari, con oltre 1.700 vittime, oltre 2 milioni di case danneggiate e 33 milioni di persone colpite in 90 distretti. Gravi inondazioni sono state registrate anche in diverse parti dell’Africa, dove paesi come la Nigeria e il Sudafrica stanno affrontando alcuni degli eventi “nat cat” (catastrofi naturali) più costosi mai registrati.

L’IMPORTANZA DEI DATI

La domanda di assicurazioni è in crescita, ma il gap di protezione rimane ancora ampio. Affinché il settore assicurativo possa tenere il passo con l’aumento della volatilità e della domanda, è fondamentale creare modelli che tengano conto dei cambiamenti di trend in termini di frequenza e gravità. Mentre gli effetti del cambiamento climatico stanno diventando sempre più pronunciati in tutto il mondo, gli aspetti socioeconomici, la demografia e la distribuzione della ricchezza rimangono ancora i principali responsabili delle perdite economiche. Questi dati possono non solo potenziare le misure di mitigazione del rischio, ma anche colmare le carenze di sicurezza e dunque proteggere ambiente e comunità.

L’INNOVAZIONE: INSURANCE LINKED SECURITIES

In questo contesto è necessaria una soluzione innovativa che consenta agli assicuratori di implementare una migliore gestione del rischio nei propri portafogli, caratterizzati dal trasferimento del rischio al livello più alto a quelli con maggiore capacità patrimoniale, o struttura terza diversificata, ancor più efficiente. Sulla base di tale ragionamento è entrata nel mercato una nuova tipologia di titolo derivante dalla cartolarizzazione del rischio assicurativo, legato all’evento catastrofale con l’ausilio di società veicolo.

Il collocamento di questi titoli, chiamati “Insurance Linked Securities” (ILS), sul mercato dei capitali,consente l’accesso a capitali pressoché illimitati, in quanto le possibilità di ingresso e diversificazione degli investimenti per gli investitori sono innumerevoli. Inoltre il settore assicurativo trova qui una valida alternativa alla riassicurazione tradizionale.

In pratica le Insurance Linked Securities costituiscono un asset, realizzato con lo scopo di trasferire i rischi dal settore assicurativo al mercato dei capitali. Attraverso questi strumenti complessi è possibile diversificare le fonti di rischio, ottenere benefici dal punto di vista dell’investimento finanziario e limitare l’impatto delle regolamentazioni in merito alle riserve obbligatorie di capitale.

La categoria più diffusa di ILS è quella dei Cat bond. In pratica sono molto simili alle obbligazioni comuni: offrono delle cedole intermedie e la restituzione del valore nominale alla scadenza. L’innovazione consiste nel fatto che l’effettiva corresponsione del rendimento promesso dipende dal verificarsi o meno dell’evento dannoso cui è associato il bond. Nel primo caso, qualora si verifichino determinate condizioni contrattualmente specificate, si verifica la perdita totale o parziale del capitale investito che va così a coprire le richieste di indennizzo sopportate dalle industrie assicurative che gestiscono tali bonds.

Questi strumenti rappresentano un’opportunità di investimento alternativa, in special modo per gli investitori istituzionali che ne fanno più largo uso, e conferiscono un’utilità comprovata per gli assicuratori, offrendo un supporto all’espansione del settore assicurativo.

PCA supporta il proprio Cliente nella valutazione del rischio meteo, climatico e ambientale correlato all’esercizio della propria attività, tramite un approfondito checkup ed una consulenza analitica, che consente di raggiungere una corretta consapevolezza e di trasferire il rischio attraverso la stipula di assicurazioni tailor-made.

Per scoprire la nostra storia di innovazione e assistenza su misura del Cliente, vi invitiamo a consultare la nostra presentazione: link di download

Siamo sempre a vostra disposizione per una valutazione preventiva del rischio della vostra azienda: basta solo contattarci.

Grazie per l’attenzione!